クレジットカードは起業直後よりも会社員のほうが審査に通過しやすいため、起業前に作るのがおすすめです。

個人カードは事業用としても使用が可能であり、経費に関する業務を効率化できます。

個人事業主向けカードの中には起業した後でも作りやすいカードもあるため、すでに起業した人は法人カードの作成を検討しましょう。

この記事でわかること

- 事業にも役立つクレジットカードは起業前に作るのがおすすめ

- 起業前に作る個人カードは年会費が無料でキャッシングの利用限度額が高いカードが候補

- 申し込み時に決算書が不要の法人カードは起業して間もない個人事業主も作りやすい

- 個人事業主がクレジットカードの審査に通過するためには開業届の提出や安定した収入が必要

では、起業前にクレジットカードを作るべき理由を詳しく解説します。

起業前にクレジットカードを作るべき理由3つ

起業前にクレジットカードを作るべき理由は、以下の3つです。

- 個人カードは事業用としても使える

- 起業後すぐに法人カードを作るのは難しい

- 会社員のほうがクレジットカードの審査に通過しやすい

クレジットカードは、大きく分けて以下の2種類があります。

| クレジットカードの種類 | 特徴 |

|---|---|

| 個人カード | ・個人が私的な支払いに利用するカード ・キャッシング機能やリボ払いを利用しやすい ・私生活に役立つ特典が受けられる |

| 法人カード | ・法人や個人事業主向けに発行される事業用カード ・キャッシング機能の付いていないカードが多い ・個人カードに比べて利用限度額が高い ・ビジネスに役立つ特典が受けられる |

法人カードは事業用に発行されているため、ビジネスに役立つ特典を受けられます。

具体例として以下は、三井住友カードの法人カードに付帯されているサービス内容です。

| 付帯サービス | サービス内容 |

|---|---|

| ポイントやマイル | 利用額に応じてポイント還元を受けられる |

| 福利厚生 | スポーツクラブ優待や健康相談、人間ドックが割引価格で受けられる |

| 空港ラウンジの利用 | 出張などで飛行機に乗る際、空港ラウンジを利用できる |

| ビジネスデスク | 飛行機や新幹線の手配代行やレンタルオフィスを利用できるサービス |

| ETCカードの発行 | 法人カード1枚につき複数枚のETCカードを発行できる |

| クラウド型会計ソフトと連動 | クレジットカードの取引明細を取り入れ、仕訳伝票を自動作成できる |

| 保険の付帯 | カードによって海外または国内の旅行傷害保険が付帯しており、出張中の病気やけがが補償される |

参照元:三井住友カード

ほかにも法人カードは個人カードよりも利用限度額が高めに設定されていたり、支払いが猶予される期間が長く取られていたりと事業を営む上で利点があります。

しかし法人カードはキャッシング機能が付いていないカードが多い、基本的に一括払いしか対応していないなども特徴です。

起業してすぐの実績がない法人は、銀行から融資を受けるのが難しい場合があります。

個人カードは日常生活だけでなく、事業用としても使用できます。

個人カードは事業用としても使える

個人カードは、法人カードの代わりに事業用としても使えます。

ただし私生活と事業を同じクレジットカードで支払うと経費が把握しづらくなってしまうため、カードを分ける必要があります。

私生活でもクレジットカードを使用する人は、2枚以上持っておくとよいでしょう。

キャッシング枠が設定されているカードはすぐに現金を借りられる

契約時にキャッシング枠が設定されているカードは新たな審査が必要なく、すぐに現金を借りられます。

クレジットカードのキャッシング枠で借りられる金額は、ショッピング枠と合算して利用限度額の範囲内となります。

会社を退職する前に個人カードの利用限度額を増額申請して上げておくと、いざという時の資金調達に役立ちます。

ただし、クレジットカードの利用限度額を増額するためには審査が必要です。

増額申請の審査には利用状況が影響するため、継続的にカードを利用し、支払いに延滞などがない人はカード会社のほうから限度額を引き上げる場合があります。

起業後すぐに法人名義のカードを作るのは難しい

クレジットカードの申し込みに必要な手続きに時間がかかり、起業後1ヶ月以内に法人名義のカードを作るのは難しい状況です。

法人カードは引き落とし口座に法人口座しか設定できない場合があり、法人口座の開設には3週間〜1ヶ月程度かかります。

法人口座を開設する流れは法務局に登記申請し、設立登記が完了したら登記事項証明書などの必要書類を揃えて口座を開設したい金融機関に申し込みしましょう。

さらに法人カードの申し込み後カード会社でも審査がおこなわれるため、会社の登記申請から法人カードの発行まで1〜2ヶ月程かかります。

会社の登記申請や法人口座の開設には時間がかかる

登記申請や法人口座の開設にかかる時間について、金融機関の公式サイトに以下のように記載されています。

法務局に会社の登記申請を出してから無事に登記登録が完了するまでには、1週間ほどかかります。

引用元:GMOあおぞらネット銀行

法人口座は即開設というわけにはいかず、最低でも開設までに2週間程度はかかります。

引用元:住信SBIネット銀行

法人カードは、以下の2種類があります。

| 法人カードの種類 | 企業の規模 |

|---|---|

| ビジネスカード | 個人事業主または従業員数20人以下の中小企業向けのカード |

| コーポレートカード | 従業員数20人以上の大企業向けのカード |

参照元:三井住友カード

個人事業主がビジネスカードを申し込む場合は提出書類が少なくて済み、コーポレートカードよりも早く発行できる場合があります。

クレジットカードの審査基準は個人カードと法人カード、発行する対象が法人か個人かによっても異なります。

起業してすぐの個人事業主と比較すると会社員のほうがクレジットカードの審査に通過しやすくなるため、退職前にカードの作成を検討しましょう。

起業後よりも会社員のほうがクレジットカードの審査に通過しやすい

起業してすぐよりも会社員のほうが安定した収入があると判断されるため、クレジットカードの審査に通過しやすくなります。

起業後よりも会社員ほうがクレジットカードの審査に有利となる要因は、以下の3つです。

- 起業直後は収入が落ちやすい

- 会社員は毎月の収入が安定しやすい

- 起業直後は勤続年数や実績が少ない

クレジットカードの審査では申込者の返済能力が重視されるため、収入が落ちやすい起業直後よりも会社員のほうが審査に有利となります。

会社員は毎月一定の給料が振り込まれるため収入が安定し、起業直後よりも返済能力があると判断されやすいためです。

さらに審査では勤続年数が長いほど有利となるため、勤続年数が短い起業直後よりも会社員のほうがカード会社から信用を得られます。

起業直後は実績も少ないため、利用限度額が会社員より低く設定される可能性も高いです。

起業前に作っておきたい個人カード3選

起業前に作っておきたい個人カードは、以下の3つです。

- ライフカード

- Orico Card THE POINT

- 三井住友カード(NL)

起業前に個人カードを作る場合は、年会費が永年無料でキャッシング枠の利用限度額の高いカードが候補です。

上記のカードはすべて年会費が永年無料となっており、使わなかった場合も費用がかかりません。

3枚とも年会費無料のカードの中ではキャッシング枠の限度額が高いため、事業資金が足りなくなった場合にキャッシング機能を利用して現金を借りられます。

各カードにおけるキャッシングの利用可能枠は、以下の通りです。

| カード名称 | キャッシングの利用可能枠 |

|---|---|

| ライフカード | 最大200万円 |

| Orico Card THE POINT | 最大100万円 |

| 三井住友カード(NL) | 最大100万円 |

さらに上記のカードは、freee会計や弥生会計などの会計ソフトと連携が可能です。

会計ソフトとの連携で経理事務の負担を軽減できるため、事業専用のクレジットカードとして役立ちます。

事業資金用に利用限度額の余裕を持ちたい場合は、紹介する個人カードの中で最もキャッシング枠が高額なライフカードを検討しましょう。

ライフカードは最高200万円のキャッシング枠を設定できる

| カード名称 | ライフカード |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 0.5% |

| 利用限度額 | 200万円 |

| 付帯保険 | なし |

| 国際ブランド | Visa、Mastercard®、JCB |

参照元:ライフカード

ライフカードの利用限度額は、ショッピング枠とキャッシング枠のどちらも最高200万円まで設定される可能性があります。

利用限度額には所定の審査があり、キャッシング枠とショッピング枠を合算した限度額が200万円までです。

ライフカードであれば、年会費がかからない個人カードの中では利用限度額が高いため、事業資金が足りなくなった場合もキャッシング枠で対応できます。

ライフカードは初年度と誕生月にポイント還元率が上がる

ライフカードの還元率は通常0.5%ですが初年度は1.5倍、誕生月は3倍のポイントが貯まります。

ステージ制のプログラムを採用しており、年間の利用額が多いほど効率的にポイントを貯められます。

| ステージ | 年間の利用額 | 翌年のポイント倍率 | 実質の還元率 |

|---|---|---|---|

| レギュラーステージ | 50万円未満 | 1倍 | 0.5% |

| スペシャルステージ | 50万円以上100万円未満 | 1.5倍 | 0.75% |

| ロイヤルステージ | 100万円以上200万円未満 | 1.8倍 | 0.9% |

| プレミアムステージ | 200万円以上 | 2倍 | 1.0% |

参照元:ライフカード

ポイントの有効期限は繰越手続きにより、最長5年間まで延長できます。

インターネットの買い物はL-Mallを経由するとポイントが最大で25倍になる

ライフカードが運営するL-Mallというオンラインショッピングモールを経由すると、インターネットの買い物で貯まるポイントが最大25倍になります。

使い方はL-Mallの中から利用したいお店をクリックし、ログインした後買い物代金をライフカードで支払います。

以下は、L-Mallに掲載されているお店とポイント倍率の一例です。

- アイリスオーヤマの公式サイトであるアイリスプラザのポイントが4倍

- じゃらんnetのポイントが3倍

- JR東海ツアーズのポイントが3倍

- 楽天市場、Yahoo!ショッピングのポイントが2倍

- Apple公式サイトのポイントが2倍

参照元:L-Mall

L-Mallを利用するためにはライフカード専用WEBサービスであるLIFE-Web Deskの会員登録が必要となりますが、登録料は無料です。

貯まったポイントはキャッシュバックや他社のポイントに交換できる

ライフカードの利用で貯まったLIFEサンクスポイントは、キャッシュバックや楽天ポイントなどの他社ポイントに交換できます。

キャッシュバックの方法はWEBから申し込み後、1〜2ヶ月程度でカードの引き落とし口座に現金が振り込まれます。

LIFEサンクスポイントと交換できる他社ポイントは、以下の4つです。

- dポイント

- Pontaポイント

- 楽天ポイント

- ANAのマイル

参照元:ライフカード

LIFEサンクスポイントはほかにも缶ビールセットなど商品や寄付、ギフトカードに交換が可能です。

Orico Card THE POINTは入会後6ヶ月間のポイントが2倍になる

| カード名称 | Orico Card THE POINT |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 1.0% |

| 利用限度額 | 300万円 |

| 付帯保険 | なし |

| 国際ブランド | Mastercard®、JCB |

Orico Card THE POINTは入会後6ヶ月間のポイントが2倍のため、還元率は2.0%です。

基本の還元率も1.0%となっており、日常生活の支払いに利用すると効率的にポイントを貯められます。

インターネットの買い物では会員限定のポイント優待サイトであるオリコモールを経由すると、ポイント還元率が上がります。

入会後6ヶ月間はオリコモールの買い物で3.0%以上のポイント還元を受けられる

入会後6ヶ月間はオリコモールの利用時に還元率が0.5%加算され、通常のポイントなどと合わせて3.0%以上の還元を受けられます。

以下は、オリコモールでポイント加算を受けられるお店と還元率です。

- パソコンのセキュリティソフトなどを扱うトレンド・マイクロオンラインのポイントが+15%

- イオンショップのポイントが+5%

- ツアー専用サイトVELTRAのポイントが+4.5%

- ニッセンオンラインのポイントが+3%など

参照元:オリコモール

上記のポイントに加えて、カード利用分の1.0%がポイントとして還元されます。

Orico Card THE POINTはiDとQUICPayに対応している

Orico Card THE POINTはiDとQUICPayに対応しているため、幅広いお店でキャッシュレス決済を利用できます。

iDとQUICPayの両方を搭載しているカードはめずらしいため、電子マネーをよく利用する人にも利便性の高いカードです。

参照元:オリコカード

オリコポイントをオンラインギフト券に交換するとすぐに使用できる

貯まったオリコポイントをオンラインギフト券に交換するとクーポンIDが発行され、交換後すぐに使用できます。

以下は、オリコポイントと交換できるオンラインギフト券の具体例です。

- Amazonギフトカード

- PayPayギフトカード

- QUOカードPay

- nanacoギフトなど

他社ポイントやマイルにオリコポイントの移行が可能となっており、以下は交換できる提携先の一例です。

- WAONポイント

- Pontaポイント

- dポイント

- ANAのマイル

- JALのマイルなど

上記のほかにもオリコポイントは商品券や寄付、提携店のポイント商品に交換できます。

参照元:オリコカード

Orico Card THE POINTはキャッシング枠が最大100万円、ショッピング枠とキャッシング枠の合算が最大300万円までと利用限度額が高いのも特徴です。

ライフカードとOrico Card THE POINTには保険が付帯していないため、旅行の補償を充実させたい人は海外旅行傷害保険が付帯している三井住友カード(NL)が候補となります。

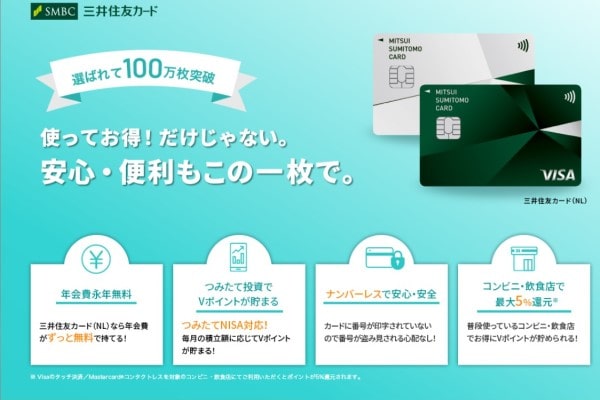

三井住友カード(NL)は最高2,000万円の海外旅行保険が付帯している

| カード名称 | 三井住友カード(NL) |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 0.5% |

| 利用限度額 | 100万円 |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険が利用付帯 |

| 国際ブランド | Visa、Mastercard® |

三井住友カード(NL)は最高2,000万円の海外旅行保険が付帯しているため、海外での補償を充実させたい人に最適です。

海外旅行保険は利用付帯のため、事前にツアー代金や航空チケット代をカード払いするのが補償の条件となります。

三井住友カード(NL)は、無料で以下の3種類から付帯保険を選べます。

- 個人賠償責任保険

- 交通事故限定の入院保険

- 携行品損害保険

参照元:三井住友カード

海外に行く予定がない人は、日常生活で補償を受けられる保険に変更が可能です。

三井住友カード(NL)は対象店舗でスマホのタッチ決済を利用すると還元率7%

三井住友カード(NL)の還元率は0.5%ですが、対象店舗でスマホのタッチ決済を利用すると7%のポイント還元を受けられます。

ポイントが7%還元される店舗の具体例は、以下の通りです。

- ローソン

- セブンイレブン

- マクドナルド

- ガスト

- すき家

- かっぱ寿司など

参照元:三井住友カード

スマホではなく、カードのタッチ決済を利用した場合の還元率は5%です。

コンビニや飲食店など身近なお店で還元率が上がるため、効率的にポイントを貯められます。

三井住友カード(NL)で貯まるVポイントは使い道が豊富

三井住友カード(NL)で貯まるポイントは、SMBCグループ共通のVポイントです。

三井住友銀行のサービスや三井住友カードの利用でもポイントが貯まり、貯まったポイントはVisaのタッチ決済またはiD決済が可能なお店で使えます。

参照元:Vポイント

ほかにもVポイントは、以下のような使い道があります。

- クレジットカード利用額の支払いに充当

- 三井住友銀行の振込手数料に充当

- SBI証券で投資信託の買付に使用

- ANAのマイルに1ポイント0.5マイルとして、500ポイント単位で交換

- Amazonギフト券やApple Gift Cardなどのギフトカードに交換

- 家電製品や食品などの景品に交換

参照元:三井住友カード

Vポイントは1円単位で使用可能なため、使い切れずにポイントが失効するのを防げます。

ポイントUPモールを経由するとインターネットの買い物が最大10%還元

三井住友カードが運営するポイントUPモールを経由してインターネットで買い物すると、ポイントが最大10%還元されます。

ポイントの還元を受けられるお店と還元率の例は、以下のとおりです。

- テレビショッピング、通販のショップジャパンでポイントが7.5%還元

- 旅行予約のトリップドットコムでポイントが4.0%還元

- ANAトラベラーズホテル&レンタカーでポイントが2.0%還元

- ふるさと納税のふるさとプレミアムでポイントが4.0%還元など

参照元:ポイントUPモール

上記以外にも家電や食品、書籍などさまざまな分野のお店で通常よりもポイント還元率が上がります。

カード情報を専用のアプリで管理できる

三井住友カード(NL)はカード番号や有効期限、セキュリティコードなどの情報を専用のV passアプリで管理できます。

カードの券面には番号やセキュリティコードなどが記載されていないため、盗み見による不正利用の防止に効果的です。

V passアプリでほかの三井住友カードの情報もまとめられるため、複数のカードを1つのアプリで管理できます。

アプリ内ではカードごとに利用履歴や明細が分かれているため、私生活と事業の支払いを分けて確認できます。

参照元:Vpassアプリ

三井住友カード(NL)と三井住友カード ビジネスオーナーズ2枚持ちで加盟店の還元率が1.5%に上がるため、起業後に法人カードを作る予定の人も持っておいて損はありません。

起業直後でも作りやすい個人事業主向けの法人カード3選

起業直後でも作りやすい、個人事業主向けの法人カードは以下の3つです。

- 三井住友カード ビジネスオーナーズ

- NTTファイナンス Bizカード

- セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

上記のカードは年会費が永年無料となっており、追加のカードも年会費がかからずに複数枚発行できます。

社員が持つためのカードを発行する場合に費用がかからないため、経費を抑えたい個人事業主に最適です。

申し込み時に決算書の提出が不要となっており、審査は代表者個人の信用情報が重視されるため業績が赤字でも審査に通過できる可能性があります。

さらに上記の3枚は会計ソフトとの連携や事業に役立つサービスの優待など、法人向けの特典が充実しています。

三井住友カード ビジネスオーナーズは法人向けの特典が充実しており、申込者の本人確認書類だけで申し込めるため起業直後でも申し込みやすいカードです。

対象となる三井住友カードの個人カードと2枚持ちすることで加盟店のポイント還元率が1.5%に上がり、2枚のカードを1つのアプリで管理できます。

クレジットカードに付帯する保険を充実させたい人には、海外旅行傷害保険が自動付帯しているNTTファイナンス Bizカードがおすすめです。

NTTファイナンス Bizカードは国内旅行傷害保険やショッピング保険も利用付帯しているため、国内外問わず出張が多い人に向いています。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、ステータスが高いAmerican Expressのカードを年会費無料で使用できます。

貯まるポイントの有効期限がないため、使い忘れにより失効する心配がありません。

個人カードの三井住友カード(NL)を所持している人は、三井住友カード ビジネスオーナーズとの2枚持ちで加盟店のポイント還元率が上がります。

三井住友カード ビジネスオーナーズは対象カードとの2枚持ちで加盟店のポイント還元率1.5%

| カード名称 | 三井住友カード ビジネスオーナーズ |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 0.5% |

| 利用限度額 | 500万円 |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険が利用付帯 |

| 国際ブランド | Visa、Mastercard® |

三井住友カード ビジネスオーナーズは対象となる三井住友カードと2枚持ちで、特定の加盟店から付与されるポイント還元率が1.5%となります。

還元率1.5%の対象となるのは、以下の4つのサービスです。

| Amazon.co.jpのご利用分 | Amazon.co.jp Amazon Prime Now Audible/AMZN Amazon Downloads Amazon AMS Amazon JP Amazon分割払い |

|---|---|

| 道路事業者のETCご利用分 | 西日本高速道路 東日本高速道路 中日本高速道路 本州四国連絡高速道路 首都高速道路 阪神高速道路 |

| ANA直接購入分の航空券 | ANAウェブサイト ANA国内線予約、案内センター ANA国際線予約、案内センター 日本国内のANAカウンター |

| JAL直接購入分の航空券、各空港の貨物カウンターでの航空貨物運賃のお支払い | JALウェブサイト JAL国内線ご予約、ご購入、ご案内窓口 JAL国際線ご予約、ご購入、ご案内窓口 日本国内JALカウンター |

参照元:三井住友カード

出張などで高速道路や飛行機を利用する場合に還元率が上がるため、効率的にポイントが貯まります。

還元率が1.5%になる2枚持ちの対象には、以下のカードが挙げられます。

- 三井住友カードVISA/Mastercard® (NL)

- 三井住友カード VISA/Mastercard® (CL)

- 三井住友カード デビュープラス VISA

- 三井住友カード ゴールド VISA/ Mastercard®(NL)

- 三井住友銀行キャッシュカード一体型カード

- Oliveフレキシブルペイなど

個人カードで紹介した、三井住友カード(NL)も2枚持ちで還元率が1.5%になる対象です。

三井住友カード ビジネスオーナーズは起業直後の申し込みが可能

三井住友カード ビジネスオーナーズは申込者の本人確認書類で申し込めるため、起業直後の申し込みが可能です。

三井住友カードの公式サイトにも、以下のように記載されています。

Q 会社が設立して間もないのですが入会できますか?

A 設立間もない企業さまもご入会できます。

引用元:三井住友VISAカード

決算書や登記簿謄本が不要で申し込めるため、決算が赤字でも審査に通過できる可能性があります。

追加のカードも年会費が無料で19枚まで発行可能となっており、社員にクレジットカードを持たせる場合にも向いています。

三井住友カード ビジネスオーナーズは法人カードの中ではめずらしく、利用額50万円までのキャッシング機能付きです。

参照元:三井住友カード

三井住友カード ビジネスオーナーズはビジネスサポートサービスを受けられる

三井住友カード ビジネスオーナーズにはビジネスサポートサービスがあり、対象のサービスで優待を受けられます。

ビジネスサポートサービスの内容は、以下の通りです。

- アート引越センターの基本料金が30%割引

- サカイ引越センターの基本料金が25%割引

- GVAの法人登記サービスにおけるすべての変更登記が2,000円割引

- 日産レンタカーとタイムズ カーレンタルを優待価格で利用できるなど

参照元:ビジネスサポートサービス

カード会員は福利厚生代行サービスを割引価格で利用できる

三井住友カード ビジネスオーナーズの会員は、ベネフィット・ステーションの入会金が無料となります。

ベネフィットステーションは、従業員の健康支援や教育支援など幅広いサービスを提供する福利厚生代行サービスです。

月会費は1名あたり学トクプランの通常1,200円が1,000円、得々プラン1,000円が900円に割り引きされます。

参照元:ベネフィット・ステーション

ベネフィットステーションは国内外にある1,000ヵ所の契約宿泊施設やスポーツクラブ、人間ドックや英会話学校などを割引価格で利用できます。

請求書支払い代行サービスで支払い期限を延長できる

請求書支払い代行サービスは、請求書をカード決済することで支払い期限を延長できます。

手数料は利用額が1万円未満の場合は一律300円、1万円以上の場合は利用額の3%です。

書類提出などの手続きや取引先への通知は不要となっており、WEBで申し込みできます。

振り込みの請求書はすべて利用可能となっており、三井住友カードが支払いを代行します。

クレジットカードの決済サイクルにもよりますが、最大40日の支払い期限延長が可能です。

参照元:三井住友カード

NTTファイナンス Bizカードは海外旅行保険が自動付帯している

| カード名称 | NTTファイナンス Bizカード |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 1.0% |

| 利用限度額 | 80万円 |

| 付帯保険 | 最高2,000万円の海外旅行傷害保険が自動付帯 最高2,000万円の国内旅行傷害保険が利用付帯 年間100万円までのショッピング補償保険が利用付帯 |

| 国際ブランド | Visa |

NTTファイナンス Bizカードは旅行傷害保険が充実している

NTTファイナンス Bizカードは旅行傷害保険が充実しており、海外旅行傷害保険が自動付帯しています。

保険の付帯には、以下の2種類があります。

| 付帯の種類 | 保険の内容 |

|---|---|

| 自動付帯 | カードを所持しているだけで自動的に適用される保険 |

| 利用付帯 | 海外旅行の航空チケットをクレジットカード決済するなど、条件を満たした場合に適用される保険 |

参照元:三菱UFJニコス

年会費が無料のカードは海外旅行傷害保険が利用付帯のカードが多いですが、NTTファイナンス Bizカードは所持しているだけで補償を受けられます。

ほかにも国内旅行保険とショッピング保険が利用付帯しているため、出張が多い業種に最適なカードです。

NTTファイナンス Bizカードは個人事業主も発行しやすい

NTTファイナンス Bizカードは利用限度額が80万円と低めですが、個人事業主も発行しやすいカードです。

申し込み時に決算書の提出が不要なため、業績が赤字でも審査に通過できる可能性があります。

社員が使用できる使用者カードも年会費が無料となっており、9枚まで追加の発行が可能です。

参照元:NTTファイナンスBizカード

クレジットカードにかかる費用の負担がないため、起業したばかりで経費を抑えたい個人事業主にも向いています。

NTTファイナンス Bizカードには出光キャッシュバックシステムがあり、車での営業や移動にかかるガソリン代の値引きが可能です。

出光キャッシュバックシステムでガソリン代が節約できる

出光キャッシュバックシステムは1ヶ月間の利用額に応じてキャッシュバックを受けられるため、ガソリン代を節約できます。

キャッシュバック対象となるサービスステーション※は、以下の通りです。

- apollostation

- 出光のサービスステーション

- シェルのサービスステーション

※対象店舗は、公式サイトでご確認ください。

1Lあたりのキャッシュバック額はハイオクとレギュラーで2円〜40円、軽油で1円〜20円です。

キャッシュバックが適用されるのは、月間100Lまでとなります。

参照元:出光キャッシュバックシステム

Visaセルフ登録ポータルでAmazon Businessの登録を簡略化できる

Visaセルフ登録ポータルを経由すると、Amazon Businessの登録が簡単にできます。

Amazon Businessは、Amazonが提供する法人または個人事業主向けの購買サイトです。

Visaセルフ登録ポータルでメールアドレスを入力し、必要事項をクリックすると自動的にAmazon Businessのサイトに遷移します。

NTTファイナンス Bizカードの情報を入力すると遷移先のページでアカウントをすぐに開設できるため、Amazon Businessの登録にかかる時間を短縮できます。

参照元:Visaセルフ登録ポータル

Visaビジネスオファーで事業に役立つサービスの優待を受けられる

NTTファイナンス BizカードはVisaの法人カードのため、Visaビジネスオファーと呼ばれる優待サービスを受けられます。

優待サービスの具体例は、以下の通りです。

- クラウド型会計ソフトであるマネーフォワードの有料ベーシックプランが3ヶ月間無料

- Zoom One プロの年間プランが10%割引

- HP Directplusおよびコールセンターで販売しているビジネス用ノートパソコンやビジネス用デスクトップなどが7%割引

- Yahoo!広告の新規申し込みで広告費用5,000円分をプレゼントなど

Visaビジネスオファーは、オンライン会議や会計事務などの事業に役立つサービスを優待価格で利用できます。

参照元:Visaビジネスオファー

インターネットの買い物は倍増TOWNでポイントが最大26倍になる

インターネットで専用のポイントモールである倍増TOWNを経由すると、還元されるポイントが最大26倍になります。

以下は、倍増TOWNでポイント倍率が上がるお店の一例です。

- ダイレクトテレショップでポイントが21倍

- ANAトラベラーズでポイント4倍

- Yahoo!ショッピングでポイントが2倍

- 楽天市場でポイントが2倍

参照元:倍増TOWN

掲載されているお店は450を超えており、倍増TOWNからログイン後利用したいお店をクリックして買い物するだけでポイント還元を受けられます。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードはポイントが永久不滅

| カード名称 | セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード |

|---|---|

| 年会費 | 永年無料 |

| 基本の還元率 | 0.5% |

| 利用限度額 | 審査により個別に決定 |

| 付帯保険 | なし |

| 国際ブランド | American Express |

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは永久不滅ポイントが貯まり、有効期限がないため使い忘れを防げます。

申し込みは登記簿謄本や決算書が不要となっており個人の信用情報を重視して審査されるため、起業してすぐの個人事業主にも申し込みやすいカードです。

社員が使える追加カードも最大9枚まで、年会費が無料で発行できます。

明確な利用限度額は公表されていませんが、必要額に応じた利用枠の設定や一時的な増額ができます。

以下は、セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードの公式サイトに記載されている内容です。

お客様のニーズに応じた、ビジネスご利用枠を設定

納税など高額のお支払いの際には、一時的にご利用限度額を増額することも可能です。

引用元:セゾンカード

特定加盟店はポイントが通常の4倍貯まる

基本の還元率は0.5%ですが特定加盟店はポイントが4倍となるため、還元率2.0%となります。

以下は、ポイントが4倍になる特定加盟店の具体例です。

- マネーフォワード

- モノタロウ

- Xserver

- 株式会社クラウドワークス

- かんたんクラウド

- お名前.comなど

参照元:セゾンカード

さまざまな法人向け優待サービスが付帯している

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、さまざまな法人向けの優待サービスが付帯しています。

レンタルサーバーサービスXserverの法人向けプランを6ヶ月以上契約すると、初回の利用料金から税込16,500円割り引きされます。

参照元:Xserver

ほかにも株式会社ミロク情報サービスが提供するかんたんクラウド会計を月額料金が2ヶ月間無料で利用可能です。

参照元:かんたんクラウド

ビジネス・アドバンテージを利用すると、海外レンタカーや事務用品の割り引きを受けられます。

セゾンカードは法人カード会員に対して、ビジネス・アドバンテージという優待プログラムを提供しています。

法人カード会員が優待を受けられるサービスは、以下の通りです。

- ハーツレンタカーのアフォーダブル料金が事前予約割引料金よりさらに10%割引

- 電話代行サービスe秘書®の月額基本業務料が12%割引

- DHLエクスプレスワールドワイドの輸送料金が10%割引

- オフィス・デポの商品代金が3%割引など

参照元:ビジネスアドバンテージ

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは海外でのサービスも充実

海外旅行保険は付帯していませんが、海外での利用額はポイントが2倍です。

海外で現金が足りなくなった時や両替し忘れた時もキャッシング機能を利用し、世界150カ国以上にあるATMから現地通貨を引き出せます。

セゾンカード会員専用のtabiデスクから予約すると、海外や国内のパッケージツアー料金が最大8%割り引きされます。

起業する時にクレジットカードがあると便利な理由3つを解説

起業する時にクレジットカードがあると便利な理由は、以下の3つです。

- 資金管理がしやすく資金繰りを改善できる

- クレジットカードのキャッシング枠で現金を借りられる

- クレジットカードの利用額に応じてポイントが還元される

クレジットカードには事業に役立つさまざまな機能があるため、起業する際に役立ちます。

キャッシング機能や事業に必要な備品をカード払いで購入するとポイントが還元されるため、経費の節約につながります。

事業と私生活で同じクレジットカードを使用すると経費の把握が難しくなるため、事業専用のカードが必要です。

カードを分けることで私的な支出と経費が混同するのを防ぎ、資金管理を効率的におこなえます。

クレジットカードで資金管理が容易になり資金繰りを改善できる

クレジットカードは、1ヶ月分に利用した額を翌月の引き落とし日に支払います。

支払いが月一度にまとまるため、資金管理が容易になります。

クレジットカードを利用すると決済してから支払うまで余裕があるため、資金繰りの改善が可能です。

クレジットカードは利用額を後払いするしくみになっており、現金とちがって手元に資金がなくても決済できます。

支払日を1〜2ヶ月後に先延ばしできるため計画的な資金管理が可能となり、事業の資金繰りに余裕が生まれます。

会計ソフトと連携できるクレジットカードで事務処理の負担を軽減できる

会計ソフトとは、取引におけるお金の動きを管理するソフトウェアのことです。

クレジットカードと会計ソフトを連携させると会計処理の効率が大きく向上し、事務処理の負担を軽減できます。

クレジットカードと会計ソフトを連携する利点は、以下の3つです。

- 会計業務にかかる時間を短縮できる

- 帳簿に入力する際の誤りを防げる

- 簿記に関する知識がない人でも事務処理ができる

会計ソフトは、主にクラウド型とインストール型の2種類です。

| 会計ソフトの種類 | クラウド型 | インストール型 |

|---|---|---|

| 費用 | 月額990円〜5,000円程度 | 1 回購入につき2万円〜10万円程度 |

| 初期設定にかかる費用 | 不要 | 必要 |

| バージョンアップ | 不要 | 必要 |

| 特徴 | ・スマホやタブレットでも利用できる ・ログインすると複数の利用者が同時に利用できる ・月額制または年額制で費用を払う | ・インストールしたパソコンのみ利用可能 ・インターネットに接続しなくても利用できる ・年1回有料のバージョンアップが必要 |

クラウド型の会計ソフトはクレジットカードの取引明細を自動で登録する機能が充実しているため、経費を領収書から手入力する作業を省けます。

個人事業主は年に一度、確定申告が必要となり、確定申告書の作成には仕訳が欠かせません。

仕訳とは事業に関する取引を借方と貸方に分類し、帳簿に記載することです。

簿記に関する知識がない人や経理事務に慣れていない人は経費がどの勘定項目に該当するか仕訳するのにも時間がかかるため、会計ソフトで事務作業の負担を軽減できます。

以下は、クラウド型会計ソフトを提供するfreee株式会社の公式サイトに記載されている内容です。

銀行口座やクレジットカードから明細を自動で取得するので、面倒な入力作業が要りません。

〇×形式の質問に答えて確定申告に必要な書類を自動作成。青色申告・白色申告どちらにも完全対応。

引用元:freee株式会社

会計ソフトには個人向けと法人向けがあり、選ぶプランによって費用が大きく異なります。

いずれの会計ソフトを利用する場合も年間1万円以上の費用がかかりますが、会計事務の効率化が可能です。

クレジットカードは、資金が必要になった時に現金が借りられる利点もあります。

クレジットカードのキャッシング枠が設定されていれば審査なしで現金を借りられる

クレジットカードのキャッシング枠を利用すると、審査なしで現金を借りられます。

クレジットカードには、2種類の利用可能枠があります。

| 利用可能枠の種類 | 使用用途 |

|---|---|

| ショッピング枠 | 買い物やサービスに対する支払いに使える限度額 |

| キャッシング枠 | 現金を引き出せる限度額 |

参照元:セゾンカード

キャッシング枠はショッピング枠に含まれるため、利用限度額は合算した金額までとなります。

一般的なクレジットカードの利用限度額は一般カードで10〜100万円、ゴールドカードで200〜300万円です。

たとえば、利用限度額100万円のクレジットカードでショッピング枠を40万円利用している月は、キャッシング枠でお金を借りられるのは最大60万円までとなります。

もし銀行から融資を受けるには実績が必要となり起業した直後にお金を借りるのは難しいため、クレジットカードのキャッシング枠は重要な資金源となります。

クレジットカードは、利用額に応じてポイントが還元されるのも利点の1つです。

クレジットカードの利用額に応じてポイントが還元される

クレジットカードは利用額に応じてポイントが還元されるため、支払いの充当やマイルに交換できます。

ポイント還元は現金払いにはない利点のため、経費の支払い方法はクレジットカード払いがおすすめです。

オフィスの賃貸料や水道光熱費など、固定費をカード払いにすると効率的にポイントを貯められます。

貯まったポイントをクレジットカード利用額の支払いに充てることで、経費の削減が可能です。

出張など飛行機に乗る機会が多い人はポイントをマイルに交換すると効率的にマイルが貯まり、一定以上貯まると航空券に交換できます。

クレジットカードにはポイントの還元以外にも、海外旅行保険の付帯や提携店での優待など特典が付いています。

海外旅行保険の付帯しているカードは新たな保険に加入する必要がなく補償を受けられるため、海外に行く予定のある人に最適です。

飲食店で割引きを受けられる特典は、接待や打ち合わせの際にも役立ちます。

クレジットカードの審査が心配な場合は、コツをおさえて審査に通過する可能性を高めましょう。

個人事業主が法人カードの審査に通るコツ3つを解説

個人事業主がクレジットカードの審査に通過するコツは、以下の3つです。

- 開業届を税務署に提出する

- クレジットカードの利用限度額を高くしすぎない

- 継続かつ安定した収入を確保する

個人事業主が法人カードを作成する場合、カード会社は個人の信用情報と会社の事業内容に基づいて審査します。

カード会社は審査の際、信用情報機関に個人事業主本人の信用情報を照会します。

以下は、信用情報機関に記録されている信用情報の一例です。

- クレジットカードの申し込み状況

- クレジットカードの支払い状況

- 住宅ローンの利用履歴

- 自動車ローンの利用履歴

- 過去の事故情報など

過去の支払いに延滞や滞納があると審査に悪影響を与えるため、クレジットカードの発行が難しくなります。

法人カードの審査に通過するためには、事業の財務状況や安定性も大きく影響します。

起業して間もない個人事業主が審査に通過するためには、事業をおこなっているという証明が必要です。

カード会社によって審査基準がちがうため一概には言えませんが、固定電話や公式サイトの設置も事業の証明に効果があります。

公式サイトには会社概要や主要取引先など、事業の実態がわかる情報を記載しましょう。

審査に通過するコツの1つである開業届の提出は、事業の証明に効果的です。

法人カードの作成には開業届の提出が必要

開業届は事業を営んでいる証明になるため、税務署に提出することで屋号口座の開設や法人カードの作成が可能となります。

開業届とは、個人が事業を開始した時に税務署に提出する書類のことです。

開業届の正式名称は個人事業の開業・廃業等届出書といい、所得税法によって開業から1ヶ月以内の提出が義務付けられています。

参照元:国税庁

提出しなくても罰則はありませんが、開業届には以下のような利点があります。

- 確定申告で青色申告ができる

- 銀行で屋号の口座を開設できる

- 法人カードを作成できる

- 補助金や助成金を申請できる

法人カードの引き落とし口座に個人口座を設定できる場合もありますが、屋号口座は個人事業主としての信用を高められるため審査に通過できる可能性が高まります。

審査に通過するためには、利用限度額を高く申請しすぎないのもコツの1つです。

クレジットカードの利用限度額は必要最低限で申し込む

クレジットカードの利用限度額は高くなるほど審査が厳しくなる傾向があるため、必要最低限の金額で申し込むのも効果的です。

利用限度額が低いほど貸し倒れの恐れが少なくなり、審査に通過できる可能性が高まります。

ただし利用限度額が低すぎて事業に必要な資金が足りないと意味がないため、必要な額を申請するようにしましょう。

クレジットカードの利用限度額は、後から増額申請が可能です。

増額にも審査が必要ですが、継続的にカードを利用して利用実績を積むことで審査に有利となります。

さらに起業から年数が経過して営業年数や売上が増えると事業の安定性を証明できるため、増額審査に通過しやすくなる傾向です。

審査の通過には、安定した収入があるかどうかも大きく影響します。

年収が低くても継続かつ安定した収入を確保する

クレジットカードの審査に通過するためには、年収が低くても継続かつ安定した収入を確保することが大切です。

クレジットカードを使用すると翌月以降の引き落とし日に支払いが発生するため、審査では申込者の返済能力が求められます。

毎月決まった日に一定額以上の収入があると、返済能力の証明となります。

年収が高くても月によって極端に収入が少ない月があると貸し倒れのリスクが高まるため、審査に不利となる傾向です。

少額でも毎月安定して収入のあるほうがカード会社の信用を得やすく、審査に通過できる可能性が高まります。

クレジットカードは事業の資金繰りや経理事務の効率化に役立つ

起業を考えている人は、事業にも利用が可能でキャッシング機能で現金を借りられる個人カードを起業前に作るのがおすすめです。

起業してすぐは法人カードを作るのが難しく、会社員に比べて審査の通過が難しくなります。

年会費が無料でキャッシング枠の利用限度額が高いカードは費用の負担がなく事業用の資金調達に役立つため、起業前に作る個人カードに最適です。

ライフカードは、キャッシング枠を最大で200万円まで設定できます。

すでに起業している人は、発行しやすい個人事業主向けの法人カードを作成しましょう。

申し込み時に決算書や登記簿謄本が不要のカードは個人の信用情報を重視して審査がおこなわれるため、起業した直後でも審査に通過できる可能性があります。

クレジットカードは事業の資金繰りや経理事務の効率化に役立ち、キャッシングやポイント還元を受けられます。

個人事業主がクレジットカードの審査に通過するためには、開業届の提出と安定した収入が必要です。

さらに申し込み時の利用限度額は最低限の金額で申し込むと審査に良い影響を与え、クレジットカードを発行できる可能性が高まります。